„Die Informationen zur eigenen Bonität, als zum Scoring, sind für die meisten Verbraucher intransparent und in vielen Fällen dauert die Einholung dieser Informationen lange und ist ziemlich umständlich“, sagt Moukabary, Mitgründer von bonify, einem neuen FinTech-Start-up.

Das will der kostenfreie Bonitätsdienst bonify aus Berlin ändern. Die Bonität transparenter und einfacher gestalten, für den Kunden einen einfacheren und nützlichen Dienst bereitstellen, das sind die Ziele von bonify.

In einem Interview erläutert Moukabary das Geschäftsmodell im Detail: “Wir wollen drei Probleme mit bonify lösen!

Erstens: Die Informationen zur eigenen Bonität, also zum Scoring, sind für die meisten Verbraucher intransparent und in vielen Fällen dauert die Einholung dieser Informationen lange und ist ziemlich umständlich. Zudem sind Online-Auskünfte teuer. bonify demokratisiert Bonitätsinformationen, indem wir sie allen Verbrauchern kostenfrei, mit vielen Erläuterungen sehr einfach und sofort zur Verfügung stellen.

Zweitens: In vielen Fällen profitieren die Verbraucher nicht von ihren Daten. bonify hilft seinen Kunden, ihre Daten zu ihrem Vorteil zu nutzen. Die Verbraucher erhalten die Hoheit über die eigenen Daten erhalten und können sie – mit Unterstützung durch bonify – zur Optimierung der persönlichen finanziellen Situationen einsetzen.

Drittens: Individualisierte, bonitätsabhängige Konditionen für Produkte sind selten bonify verhandelt mit Partnerunternehmen differenziertere Angebote und zeigt den Verbrauchern die zu ihrem Profil passenden Konditionen. Wir drehen das alte Prinzip um: Anbieter – etwa Finanzdienstleister, Versicherungen, Telekommunikation – bewerben sich bei unseren Nutzern und nicht umgekehrt”.

Jetzt zu bonify

Vorteile und Nachteile aus dem bonify Testbericht

Pro:

- bonify gibt Auskunft über die finanzielle Vertrauenswürdigkeit

- bonify gibt Auskunft über die Kreditwürdigkeit von Verbrauchern

- Verbraucher können hier kostenlos ihre Bonität prüfen und alle gespeicherten kreditrelevanten Informationen abfragen.

- Mit dem Online Tool haben die Nutzer alle Konten im Blick. Der digitale Finanzmanager funktioniert wie ein Haushaltsbuch und untereilt Einnahmen sowie Ausgaben in verschiedene Kategorien

- Der Kunde erhält personalisierte Angebote zu Finanzprodukten, die seiner Bonität entsprechen.

Contra:

- Seite nicht vollständig in deutscher Sprache

- Unternehmen wollen immer noch SCHUFA, diese ist obligatorisch

- Kritisch betrachtet handelt es sich bei den personalisierten Angeboten zwar um Werbung, der Nutzer hat jedoch keinen Zwang, diese auch anzunehmen.

Die wichtigsten Fakten zu bonify im Überblick

- Start-up Unternehmenaus dem Bereich FinTech aus Berlin

- in Kooperation mit dem Partner Creditreform Boniversum

- Will Bonitätsprüfung leichter gestalten

- Kostenlos über Bonität informieren

- Möglichkeit, sich für ihre finanzielle Situation passende Produkte anzeigen zu lassen

- Kunde erhält Kreditvorschläge, für die er eine ausreichende Bonität aufweist.

- Nicht der Kunde fragt nach einem Kredit an, sondern der Kredit nach dem Kunden.

Inhaltsverzeichnis

- Allgemeine Informationen

- Datenschutz und Sicherheit

- Bonitätsscore Simulation

- Nutzerfreundlichkeit

- Registrierung

- Weiter nützliche Tools und Funktionen

- Support

- Aufgepasst!

- Die digitale Mieterselbstauskunft von bonify

- Fazit

Allgemeine Informationen zu Bonify

Bonify ist ein Start-up das aus der absoluten Start-up Metropole überhaupt kommt- genau: aus Berlin. Sein Geld verdient das Fintech-Startup dabei über die Vermittlung von entsprechenden Produkten wie Versicherungen, Krediten oder Mobilfunkverträgen.

Die Nutzer sollen dabei vor allem Produkte angezeigt bekommen, die zu ihrer finanziellen Situation passen.

Nur aus diesem Grund funktioniert die kostenfreie Bonitätsprüfung.

Die Bedienung ist übrigens auch mit dem Smartphone oder Tablet möglich, weil die Website sich automatisch an die Displaygröße anpasst. Darüber hinaus sind mittlerweile in den entsprechenden App-Stores auch Applikationen für Android und iOS verfügbar.

Datenschutz und Sicherheit

Bei den Informationen zur Bonität handelt es sich verständlicherweise um sehr sensible und persönliche Daten, weshalb dem Datenschutz hier eine besonders wichtige Rolle zukommt. Wie die bonify Erfahrungen zeigen, erfolgt die Datenübertragung immer verschlüsselt.

Die Daten sind vor Unbefugten geschützt:

Mitarbeiter haben laut dem Gründer keine Möglichkeit, die Daten der User einzusehen. Dieses Recht hat nur der Partner Creditreform Boniversum. Dadurch ist sichergestellt, dass Änderungen nur von dieser Auskunftei vorgenommen werden können, wenn beispielsweise fehlerhafte Daten vorhanden sind.

Der Datenschutz wurde durch den TÜV-Saarland geprüft und ist durch diesen zertifiziert.

Jetzt zu bonify

Bonitätsscore Simulation

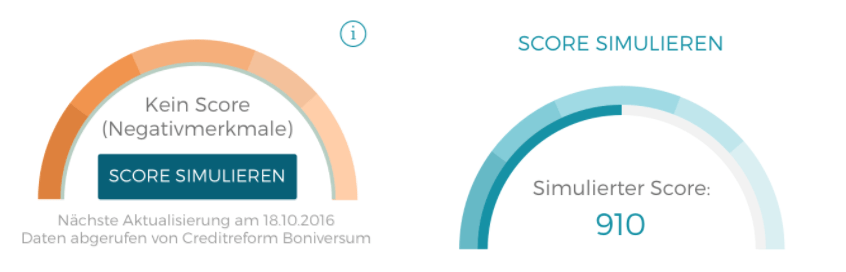

Bei bonify erhält der Kunde mehr als nur den reinen Bonitätsscore, im Gegensatz wie bei vielen anderen Auskunfteien.

Bei Negativeinträgen ist es normalerweise nicht möglich, einen Bonitätsscore zu berechnen, wie der Score ohne die Negativmerkmale (zum Beispiel nicht gezahlter Rechnungen) aussehen würde. Score Doc ermöglicht nun – basierend auf Durchschnittswerten – herauszufinden, welchen Bonitätsscore der Nutzer ohne die Negativmerkmale haben könnte. Also zum Beispiel wie der Score nach Ablauf der Löschfristen aussähe.

Nutzerfreundlichkeit

Die Website sieht frisch und aufgeräumt aus, das Farbkonzept wirkt sehr stimmig, und alle wichtigen Informationen sind direkt auf der Startseite zu finden, das wirkt insgesamt sehr übersichtlich. Mit einem Klick auf den Button geht es direkt zur Registrierung.

In der Navigationsleiste finden sich unter dem Button Mehr auch weitere Funktionen wie Informationen zum Datenschutz, eine Wissensdatenbank und natürlich Informationen über das Team.

Registrierung

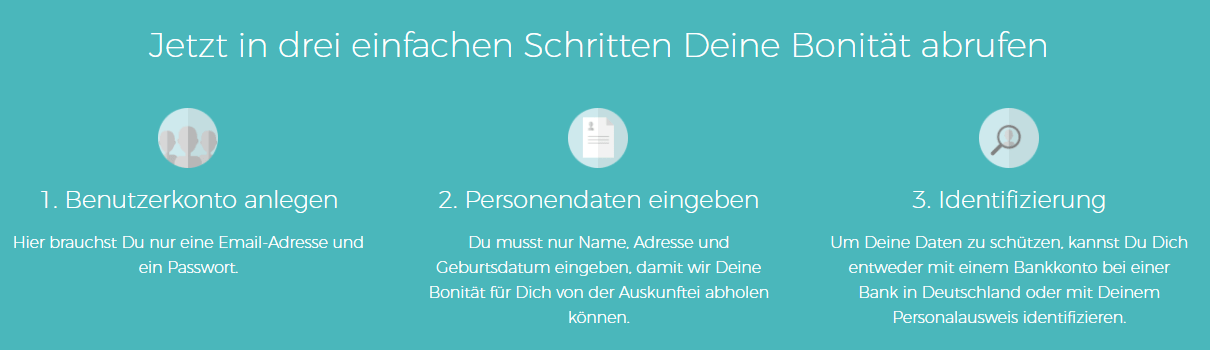

Im ersten Schritt wird die E-Mail-Adresse eingegeben und ein Kennwort für den Log-in festgelegt. Anschließend werden die üblichen persönlichen Daten wie Name, Anschrift und Geburtsdatum abgefragt.

Um die Kundendaten zu verifizieren ist die Eingabe einer Bankverbindung erforderlich. Dadurch soll ein Zugriff für Unbefugten vermieden werden. Im Anschluss wird das Bankkonto verknüpft und der Bonitätsscore ermittelt. Sämtliche Features stehen nun in vollem Umfang zur Verfügung.

Das Navigationsmenü zeigt die weiteren Dienstleistungen des Anbieters. Einen Vergleich von Gas- und Stromanbietern gibt es auch. Leider ist dieser etwas schwer zu finden, weil er nicht im Menü verlinkt ist.

Etwas unverständlich ist auch, dass der Bereich Karriere komplett in Englisch verfasst ist. Auch wenn es sich bei bonify um ein modernes Startup handelt, wäre für ein Unternehmen mit Sitz in Berlin eine komplett deutsche Website zu erwarten.

Die Registrierung ist nach Angaben des Unternehmens notwendig, um den Datenschutz zu garantieren. Weiterhin legt bonify großen Wert auf eine gute Bedienbarkeit, die beim Nutzer keine Fragen aufwirft. Dies ist Teil des Konzepts, wonach Finanzthemen für den User verständlich auf dem Portal aufbereitet und präsentiert werden. Dasselbe gilt für die nach der Analyse präsentierten Statistiken, durch die die eigene Bonität sowie die FinFitness präsentiert wird.

Jetzt zu bonify

Weitere nützliche Tools und Funktionen

Das bonify-Benutzerkonto kann der Kunde mit seinem eigenen Bankkonto verknüpfen. Daraus werden sämtliche Informationen erfasst. Im Anschluss wird eine Finanzanalyse erstellt. Das ist ähnlich einem Haushaltsbuch, denn bonify kategorisiert hier sowohl die Ein- als auch die Ausgaben des Kunden.

Daneben bietet bonify auch einen Tarifvergleich für Strom und DSL an. Der Clou dabei: Nutzer erhalten ausschließlich Angebote, die mit der vorhandenen Bonität in Anspruch genommen werden können.

Auf Wunsch erhält der Nutzer auch Tipps zur Verbesserung der Bonität. Sprich, der Nutzer kann mit Hilfe von FinFitness seine eigene Bonität realistisch einschätzen.

Support

Wer eine oder mehrere Fragen und um die Dienstleistungen hat, findet auf der Webseite des Anbieters eine Fülle von Informationen. So gibt es unter anderem einen großen FAQ Bereich mit dem sich die wichtigsten Fragen beantworten lassen. Reicht dies nicht aus steht unter der Woche auch ein telefonischer Support zur Verfügung. Die Mitarbeiter kümmern sich von Montag bis Freitag zwischen 09:00 Uhr und 18:00 Uhr persönlich um die Anliegen der Kunden. Außerhalb der Geschäftszeiten ist die Kontaktaufnahme über das Formular auf der Webseite sowie per E-Mail möglich.

Aufgepasst!

So schön das alles auch klingt, es gibt da doch einen kleinen Haken. bonify ist nicht geeignet zur Vorlage beim zukünftigen Vermieter. Dieser wird nämlich da ganz altmodisch sein und auf eine SCHUFA Auskunft beharren. Da helfen leider auch keine Hundeaugen.

Allerdings steht auch hier bonify dem Wohnungssuchenden mit Rat und Tat, oder besser gesagt, mit einer eigenen Mieterselbstauskunft, zur Seite.

Die digitale Mieterselbstauskunft von bonify

Mit der digitalen Mieterauskunft bietet bonify seit kurzem ein Dokument an, welches neben einer Bonitätsauskunft auch die Mietschuldenfreiheit sowie einen Gehaltsnachweis beinhaltet. Registrierte Nutzer können diese jederzeit bequem online abrufen.

Jetzt zu bonify

Fazit

Mit einer Registrierung bei bonify können Verbraucher regelmäßig ihre Bonität überprüfen und im Ernstfall sofort reagieren. Dieser Service ist absolut kostenlos und mit keinen weiteren Verpflichtungen verbunden. Dazu bietet bonify noch eine Reihe von weiteren nützlichen Features wie eine kostenlose Finanzanalyse oder die digitale Mieterauskunft an.

Mit der Schufa lässt sich bonify allerdings nicht vergleichen. Bei Verträgen, die eine Schufa-Auskunft erfordern, wird das Dokument nicht anerkannt. bonify ist in erster Linie dazu gedacht die eigenen persönlichen Finanzen in Ordnung zu halten oder zu bekommen.

Das Konzept scheint jedenfalls anzukommen. Schon wenige Wochen nach dem Start hat bonify nach eigenen Angaben mehr als 15.000 registrierte Nutzer. Das Potenzial für einen weiteren Kundenansturm ist jedenfalls gegeben. In den USA hat das Unternehmen Credit Karma, das einen ähnlichen Dienst anbietet, schon mehr als 50 Millionen Nutzer.

Solch ein Dienst bekommt aber natürlich zwangsläufig tiefe Einblicke in das Zahlungsverhalten und die Finanzen seiner User, funktioniert im Kern also nicht anders, als seine Konkurrenten.