Auf Kapitalerträge muss in Deutschland die Abgeltungssteuer gezahlt werden. Diese wird direkt als Pauschale vom Gewinn abgezogen und beträgt 25 Prozent. Dies ist auch beim CFD Handel relevant und seit dem Jahr 2009 müssen Sie als Trader die Abgeltungssteuer als CFD Steuern zahlen. Im folgenden Text erfahren Sie, worauf es dabei ankommt, wie genau Sie die Steuer an das Finanzamt entrichten müssen und auch, wie es vor dem Jahr 2009 gehandhabt wurde. Auf diese Weise haben Sie die Möglichkeit, Ihr Trading noch spezifizierter auszurichten und sich auf die steuerlichen Aspekte genau einstellen zu können. Für Sie und Ihr Trading kann dies am Ende ein entscheidender Vorteil sein.

Jetzt zu XTB CFDs sind komplexe Instrumente und gehen wegen der Hebelwirkung mit dem hohen Risiko einher, schnell Geld zu verlieren. 77% der Kleinanlegerkonten verlieren Geld beim CFD-Handel mit diesem Anbieter. Sie sollten überlegen, ob Sie verstehen, wie CFDs funktionieren, und ob Sie es sich leisten können, das hohe Risiko einzugehen, Ihr Geld zu verlieren.Der wohl wichtigste Aspekt dabei: Je nach Broker müssen Sie die Steuer auf die Gewinne aus dem CFD Handel selber an das zuständige Finanzamt abführen. Einige Broker im Bereich des CFD Tradings übernehmen diese Arbeit aber auch für Sie und führen die Abgeltungssteuer eigenständig ab. So haben Sie als Trader mit dieser Aufgabe nichts mehr zu tun. Vor allem bei Brokern mit Sitz in Deutschland wird dies so gehandhabt. Im Folgenden lesen Sie, worauf Sie im Bezug auf die Abgeltungssteuer achten müssen und inwieweit dieses Thema für sie überhaupt von Bedeutung ist. Auf diese Weise können Sie effektiver am CFD Handel teilnehmen.

Die Abgeltungssteuer und die Bedeutung der CFD Steuern für Trader

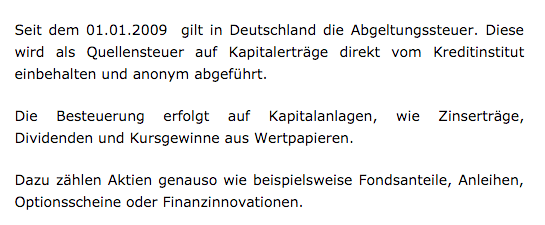

Seit dem Jahr 2009 muss die Abgeltungssteuer auf jegliche Erträge aus Kapitalgeschäften gezahlt werden. Dazu zählen auch Gewinne aus dem CFD Handel, die in jedem Fall mit 25 Prozent besteuert werden. Für Sie als Trader bedeutet dies, dass der Handel weniger lukrativ ist, als er es vor dem Jahr 2009 gewesen ist. Vor dem Jahr 2009 waren Erträge aus dem Handel mit Wertpapieren in der Regel in Deutschland steuerfrei. Dabei spielt für Sie auch eine Rolle, wo der Broker seinen Sitz hat. CFD Broker in Deutschland ziehen Ihnen die Abgeltungssteuer nach jeder Transaktion vom Gewinn ab, bei ausländischen Brokern ist dies anders.

Bei ausländischen Brokern müssen Sie sich als Trader eigenständig darum kümmern, dass die Abgeltungssteuer an das Finanzamt abgeführt wird. Dazu müssen Sie alle Erträge in der Steuererklärung angeben, sodass die Veranlagung durchgeführt werden kann. Dies bietet in erster Linie für Sie einen Vorteil. Denn das gesamte Kapital steht Ihnen erst einmal für den Handel zur Verfügung, während bei deutschen CFD Brokern ein Viertel der Gewinne sofort abgezogen wird. Dieses Kapital können Sie somit nicht mehr für weitere Trades investieren. Bei ausländischen Brokern haben Sie im Bezug auf die Liquidität somit erst einmal einen Vorteil.

Deutsche Broker bieten jedoch den Vorteil, dass Sie sich nicht mit der Abführung der Abgeltungssteuer befassen müssen. Beim CFD Handel brauchen Sie somit nichts beachten, alle steuerlichen Summen werden stattdessen vom Broker selbst an das Finanzamt abgeführt. Je nach dem, wie viel Aufwand Sie selber in Kauf nehmen möchten, können beide Optionen für Sie interessant sein. Identisch ist lediglich, dass Sie sowohl bei deutschen, als auch bei ausländischen Brokern Steuern auf die Erträge aus dem CFD Handel zahlen müssen. Auf lange Sicht sind die Vorteile somit – aus finanzieller Perspektive betrachtet – somit hinfällig.

Jetzt zu XTB CFDs sind komplexe Instrumente und gehen wegen der Hebelwirkung mit dem hohen Risiko einher, schnell Geld zu verlieren. 77% der Kleinanlegerkonten verlieren Geld beim CFD-Handel mit diesem Anbieter. Sie sollten überlegen, ob Sie verstehen, wie CFDs funktionieren, und ob Sie es sich leisten können, das hohe Risiko einzugehen, Ihr Geld zu verlieren.CFD Handel und Steuern: Wer keine CFD Steuern zahlt, macht sich strafbar

Das eigenständige Abführen der Abgeltungssteuer auf Erträge aus dem CFD Handel birgt für Sie als Trader zudem ein Risiko. Denn wenn Sie es vergessen sollten, die Erträge in Ihrer Steuererklärung anzugeben, machen Sie sich schnell strafbar. Es liegt dann der Tatbestand der Steuerhinterziehung vor, der in Deutschland strafrechtlich verfolgt wird. Wer also bei einem CFD Broker im Ausland aktiv ist und hier Gewinne aus dem Handel erzielt, sollte in jedem Fall daran denken, die Erträge in der Steuererklärung auch zu erwähnen. Mit entsprechenden Formblättern ist dies in der Regel einfach möglich.

Das automatisierte Abführen der Abgeltungssteuer bietet für Sie somit ein hohes Maß an Komfort und ist denkbar einfach. Achten sollten Sie dabei nur darauf, dass Ihnen der Broker jedes Jahr eine Bestätigung darüber ausstellt, dass die Abgeltungssteuer an das entsprechende Finanzamt entrichtet worden ist. So sind Sie auf der sicheren Seite und können bei Fragen etwas vorweisen und belegen, dass Ihr Broker die steuerlichen Anforderungen erfüllt hat. Durch die Abgeltungssteuer haben Sie natürlich geringere Gewinne aus dem Trading mit Differenzkontrakten, dafür allerdings eine Strafanzeige zu riskieren ist ebenso wenig lukrativ und kann schnell teure Folgen nach sich ziehen.

Verlustrechnung mit CFDs im Bezug auf die steuerliche Belastung

Sie haben bei der Berechnung der Steuerlast beim CFD Handel allerdings ein großes Potential, die Steuerlast zu drücken. Alle Verluste, die Sie beim Handel hinnehmen müssen, können Sie mit Gewinnen aus dem CFD Handel verrechnen. Allerdings sind hierbei auch Gewinne aus dem Aktienhandel und Co. zu nehmen. Je größer Ihre Verluste sind, desto mehr Gewinne können Sie entsprechend verrechnen. Beim Aktienhandel gibt es hierbei einen Unterschied: Gewinne hieraus lassen sich auch nur mit Verlusten aus dem Aktienhandel verrechnen, sodass das CFD Trading an dieser Stelle ein größeres Potential zum Sparen von Steuern bietet.

Anders als vielfach behauptet, spielt es im Übrigen keine Rolle, was für CFDs von Ihnen gehandelt werden, Oftmals gilt die Annahme, dass Währungs CFDs im steuerlichen Sinne wie Devisen behandelt werden. Dies ist jedoch nicht der Fall und die steuerliche Last ergibt sich schlichtweg nur aus dem Handel mit CFDs. Der Forex Handel hat dabei keine Bedeutung. Durch die Verlustrechnung können Sie beim CFD Handel somit in jedem Fall von einem steuerlichen Vorteil profitieren – je nach Intensität und Erfolg Ihres Tradings bietet dies in finanzieller Hinsicht auf jeden Fall ein interessantes Potential für Sie als Trader.

Jetzt zu XTB CFDs sind komplexe Instrumente und gehen wegen der Hebelwirkung mit dem hohen Risiko einher, schnell Geld zu verlieren. 77% der Kleinanlegerkonten verlieren Geld beim CFD-Handel mit diesem Anbieter. Sie sollten überlegen, ob Sie verstehen, wie CFDs funktionieren, und ob Sie es sich leisten können, das hohe Risiko einzugehen, Ihr Geld zu verlieren.Kirchensteuer und Soli müssen ebenfalls berücksichtigt werden

Zusätzlich zur Abgeltungssteuer müssen Sie auf Ihre Kapitalerträge aus dem Handel mit Differenzkontrakten auch noch den Solidaritätszuschlag zahlen. Dieser liegt bei 5,5 Prozent auf die Abgeltungssteuer, sodass bereits knapp 30 Prozent Ihrer Erträge anderweitig abfließen und Ihnen nicht zur Verfügung stehen. Der Solidaritätszuschlag wurde nach der Wiedervereinigung Deutschlands eingeführt und muss seitdem auf alle Einkünfte gezahlt werden. Dieser wird meist anhand der Einkommenssteuererklärung berechnet, beim CFD Trading erfolgt die Veranlagung wie auch im Bezug auf die Abgeltungssteuer. Bei deutschen Brokern wird sich also Ihr Broker entsprechend um die Abführung an das Finanzamt kümmern.

Sollten Sie Mitglied der Kirche und somit kirchensteuerpflichtig sein, muss auch noch die Kirchensteuer Berücksichtigung finden. Auch diese wird von Ihren Erträgen aus dem Handel mit CFDs abgezogen und entsprechend an das Finanzamt fließen. Alle diese Aspekte sollten Sie bereits vor dem Einstieg in den Handel berücksichtigen und entsprechend kalkulieren, damit am Ende keine negativen Überraschungen warten, wenn nicht gerade geringer Betrag Ihrer Gewinne abgezogen wird. Wer nicht Mitglied der Kirche ist, muss dementsprechend auch keine Kirchensteuer zahlen. Dies kann sich – je nach Höhe Ihrer Gewinne aus dem Handel mit Differenzkontrakten – in vielen Fällen lohnen und für Sie ein interessantes Potential bieten.

Fazit: Die steuerlichen Aspekte sollten Sie beim CFD Trading in jedem Fall kennen

Auf die Erträge aus dem Handel mit CFDs müssen Sie als Trader CFD Steuern zahlen. Fällig wird die Abgeltungssteuer in Höhe von 25 Prozent, die entweder von Ihrem (deutschen) Broker direkt abgezogen und an das Finanzamt abgeführt, oder von Ihnen entsprechend in der Steuererklärung angegeben werden muss. Vergessen Sie es, die Erträge aus dem Handel in der Steuererklärung zu erwähnen, kann dies als Steuerhinterziehung bewertet werden, wodurch sich für Sie strafrechtliche Konsequenzen ergeben können. Allein auch aus diesem Grund sollten Sie sich als Trader umfassend über die steuerlichen Grundlagen im Bereich des Handels mit CFDs informieren.

Vor dem Jahr 2009 wurde der CFD Handel steuerlich als Termingeschäft bewertet, seitdem wird allerdings die Abgeltungssteuer fällig. Bei einem Anbieter aus Deutschland haben Sie den Vorteil, dass Sie sich nicht mit dem Abführen der Steuer an das Finanzamt beschäftigen müssen. Dafür bieten Ihnen internationale Broker meist eine bessere Liquidität, weil die Steuer erst am Ende des Jahres auf den gesamten Gewinn berechnet wird. Ebenso interessant: Sie können Verluste und Gewinne aus dem CFD Handel gegenrechnen und so die eigene Steuerlast zum Teil stark drücken. Dies kann dazu beitragen, dass Sie weniger Steuern zahlen müssen.

Jetzt zu XTB CFDs sind komplexe Instrumente und gehen wegen der Hebelwirkung mit dem hohen Risiko einher, schnell Geld zu verlieren. 77% der Kleinanlegerkonten verlieren Geld beim CFD-Handel mit diesem Anbieter. Sie sollten überlegen, ob Sie verstehen, wie CFDs funktionieren, und ob Sie es sich leisten können, das hohe Risiko einzugehen, Ihr Geld zu verlieren.CFD Broker, die Ihnen Komfort beim Trading bieten

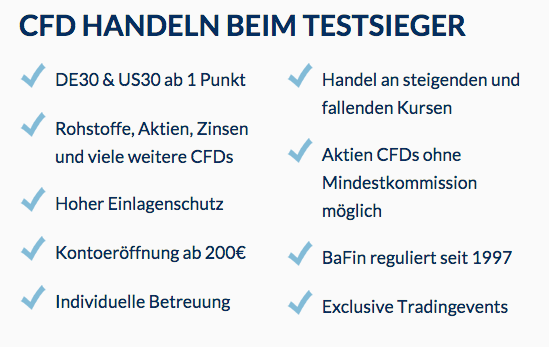

Am Markt stehen Ihnen viele Broker für den Handel mit CFDs zur Verfügung und für Sie kann es schwierig sein, einen passenden Broker zu finden. Aus diesem Grund finden Sie nachfolgend einige Anbieter, die Ihnen für den Handel mit Differenzkontrakten ein hohes Maß an Komfort bieten. Dazu zählt beispielsweise der Anbieter Mayzus, bei dem Sie von einer behördlichen Regulierung und einem ausgezeichneten Support profitieren können. Auf diese Weise wird Ihnen eine zuverlässige und sichere Umgebung für den CFD Handel geschaffen. Ein Demokonto können Sie bei diesem Anbieter ebenfalls nutzen.

Zudem bietet sich für den CFD Handel auch der Anbieter CapTrader an. Hier können Sie niedrige Konditionen in Anspruch nehmen und bekommen ein Demokonto sowie umfangreiche Schulungen für sich nutzen. Der Support arbeitet 24 Stunden am Tag und steht Ihnen somit immer und jederzeit schnell zur Verfügung. Dies macht es für Sie möglich, einfach und gezielt mit Differenzkontrakten zu handeln. Von langjähriger Erfahrung profitieren Sie auch beim Anbieter JFD Brokers. Der internationale Anbieter ermöglicht einen sehr kostengünstigen Handel und bietet Ihnen auch die Möglichkeit, eine mobile App für den Handel mit CFDs zu verwenden. Dies schafft sehr viel Flexibilität.